¿Qué es la declaración de renta?

La declaración de renta es el trámite que presentas a la administración para decirle qué rentas has tenido, con el objetivo de liquidar posteriormente el Impuesto sobre la Renta de las Personas Físicas o IRPF. Es posiblemente uno de los impuestos más relevantes porque grava los ingresos obtenidos, sean de la naturaleza que sean: del trabajo, de alquileres, de rendimientos del ahorro, de ventas de inmuebles, etc… El otro gran impuesto es el IVA, que grava el consumo.

Hay otros impuestos, como el del patrimonio o el de sucesiones, que aunque pueden tener importes significativos, tienen muchos condicionantes que hacen que no todos los contribuyentes los tengas que pagar o que paguen cantidades pequeñas, en función de aspectos como la comunidad autónoma en la que viven, el parentesco con la persona que motiva el impuesto (en el caso de sucesiones) o el tipo de activos que tengas (en el caso del patrimonio).

¿Por qué hacer la declaración de renta?

Estoy convencido de que hacer la declaración de renta personalmente tiene muchos beneficios, tanto subjetivos como objetivos.

Beneficios de hacer la declaración de renta

Beneficios subjetivos

Nadie se preocupará tanto por tu dinero como tú

Parece una perogrullada, pero estoy convencido de ello y vale la pena remarcarlo. Un asesor seguro que actúa de manera muy profesional y técnicamente lo hace bien, pero seguro que tu declaración es una más del montón que tiene encima de su mesa.

Por supuesto, si le llevamos todos los resguardos de todas las operaciones mobiliarias e inmobiliarias, seguros, valores de inmuebles, brokers, etc… tiene todos los elementos necesarios para hacerlo bien y los conocimientos técnicos para hacerlo mejor que tú.

Pero también es cierto que nuestras declaraciones incluyen conceptos poco habituales como la recuperación de la retención en origen para los dividendos de acciones de empresas extranjeras. Y asesores, como en todas las profesiones, los habrá de todo tipo.

Así que cada uno tendrá que decidir: si tengo que recopilar toda la información, dársela ordenada al asesor y luego revisar que lo ha hecho bien ¿vale la pena delegar en él? ¿O es mejor hacerla año a año y aprender a hacerla bien?

Puedes revisarla hasta el último día

Eso es uno de los beneficios de hacerla tú mismo: puedes revisarla todas las veces que necesites antes de presentarla.

Yo hago las declaraciones de mi familia cada año (suelen ser cuatro o cinco) y es habitual, al hacer las últimas que aparezcan desgravaciones o gastos que no había recordado en las primeras: la amortización como gasto del alquiler, el grado de invalidez, la retención en origen de ese broker que uso tan poco, etc…

Sí, sé que si tuviéramos todo perfectamente ordenado esto no pasaría, pero lo cierto es que somos humanos y hay aspectos que tengo más presentes en unas declaraciones que en otras.

Además, durante el período de la campaña de la renta cada año se publica mucha información que nos puede ayudar a optimizar el resultado: noticias en la prensa, artículos en blogs, hilos en foros, etc…

Y para finalizar, aunque no es demasiado frecuente, también pasan cosas como que:

- Los brokers se equivocan al informar de los datos fiscales a la Agencia Tributaria, con lo que hacen correcciones de los mismos. En ese caso, si ya has presentado la declaración tendrás que volverla a presentar rectificada. Pasó el año pasado con Selfbank y con Inversis, por ejemplo.

- La Agencia Tributaria publica diferentes versiones del programa de ayuda a medida que va detectando fallos. Si hay diferentes versiones es porque se subsanan errores, así que mejor hacerlo con el programa definitivo que con uno que contiene errores.

Por todo, en mi opinión es una buena opción no presentar la declaración al principio e irla ajustando poco a poco. Con esto, si te sale a devolver, tardarás más en cobrar, pero también te ahorras bastantes dolores de cabeza.

Las declaraciones de renta se complican con el tiempo

- Los dividendos de empresas extranjeras.

- Las titularidades compartidas y los usufructos.

- Los gastos de los alquileres, que minoran la renta.

- Los usufructos, que hacen que el rendimiento se lo asigne alguien diferente al propietario..

En general, cuanto más patrimonio y más edad acumulas, menos estándar será la declaración.

Volvemos a lo que comentábamos al principio: si a mi me cuesta seguir todos estos temas que conozco tan bien, ¿un asesor podría hacerlo?

Si le doy toda la información seguro que sí, pero para dársela tengo que prepararla, ordenarla y no dejarme nada. Y el caso es que, una vez hecho esto, hacer la declaración es un momento. Y en ese punto siempre llego a la misma conclusión: que mejor la hago yo y así me quedo tranquilo.

Beneficios objetivos

Entender nuestro sistema fiscal

El principal beneficio de hacer la declaración de renta personalmente es para mi el más importante: haciéndola aprendo cómo funciona nuestro sistema fiscal y cómo tributan las diferentes rentas:

- Veré qué conceptos son deducibles y cómo podré reducir los impuestos el año siguiente.

- Entenderé que si he ganado dinero, lo inteligente es intentar aflorar minusvalías para compensarlas y tributar menos.

- Me daré cuenta de que la vivienda habitual no tributa y podré escoger la más conveniente si vivo medio año en un sitio y medio año en otro.

- Entenderé que hay unos mínimos personales y familiares, cosa que me hará pensar en planificar una adecuada distribución de rentas entre los miembros de la familia para tributar menos.

- Veré que los planes de pensiones tributan como rentas del trabajo y eso me hará valorarlos como opción de inversión, ya que si llegamos a la independencia financiera no tendremos otras rentas del trabajo y podremos rescatarlos sin pagar impuestos.

- Pensaré en otros productos para diferir la tributación, como los planes de pensiones o los fondos de inversión.

- Caeré en el detalle de que tributa el que tiene la propiedad real del bien que genera el rendimiento, y eso me hará pensar en posibles usos del usufructo (sea definitivo o temporal) o de las donaciones.

- Etc…

Planificación fiscal

Consecuencia directa del punto anterior. Si entiendo cómo funciona puedo aprovecharme de él en el futuro y optimizar la factura fiscal de los siguientes ejercicios.

Vender en pérdidas no es lo mismo si sabes que obtienes un beneficio colateral. Es más, pasa a ser un instrumento para mejorar la rentabilidad.

Por ejemplo, imaginemos que te gusta mucho el sector minero y que tienes en cartera BHP Billiton. En ese sector también tenemos Rio Tinto, otra empresa muy parecida en calidad. Imaginemos que ambas empresas tienen perspectivas parecidas y que no eres capaz de diferenciar entre ambas. Imagina que tienes BHP en pérdidas.

En este caso una buena operación sería vender BHP y comprar Rio Tinto. Con esta operación aflorarías minusvalías y mantendrías tu posición en el sector y en una empresa con perspectivas parecidas a la que has vendido. Otra posible opción sería venderla y comprarla con otra titularidad. El resultado sería el mismo: mantienes la empresa en la cartera (a nombre de otro titular) y has aflorado unas minusvalías que te irán muy bien para compensar otras plusvalías o parte de los dividendos.

Ahorro

Es la menos importante, pero hay que comentarla. Si lo haces tú te ahorras los honorarios del gestor. No es mucho, entre 30 € y 50 € para una declaración estándar, pero si tu declaración es algo más compleja o si tienes varias para hacer es fácil que llegues a los 150 € o 200 €.

Dependerá de cada uno decidir si ese ahorro de dinero es importante o no, sobretodo porque va a traducirse directamente en varias tardes de domingo que estarás delante del ordenador en vez de dedicarlo a algo que te guste más.

Inconvenientes de hacer la declaración de renta

Básicamente son dos. El primero, que es un trámite que lleva su tiempo, y el segundo, derivado en parte del primero, que da mucha pereza

Rellenar la declaración lleva su tiempo

En mi caso reviso que no falte ningún dividendo, que se hayan reflejado todas las compraventas, que los rendimiento del piso de mi madre estén correctos y haya reflejado todos los gastos deducibles, que aparezcan las aportaciones a planes de pensiones, que las titularidades de los inmuebles de mi abuela, de mi madre, míos y de mi mujer están correctas, etc… Y todo eso es tiempo.

Fiarse de que el borrador está bien no es correcto por dos razones:

- La responsabilidad de que estén bien no es de la Agencia Tributaria, sino tuya. Es decir, aunque lo elaboren ellos, tú tienes la obligación de modificarlo si hay algo incorrecto.

- La Agencia Tributaria falla en algunos datos. Puede ser porque no tenga manera de saber esos datos o porque simplemente sus sistemas no están adaptados para incorporarlos.

Ejemplos de datos que están mal con cierta frecuencia:

- Cambios en situación personal: domicilio, estado civil, hijos, discapacidad…

- Aportaciones a planes de pensiones.

- La información de los inmuebles y sus referencias catastrales.

- Hipoteca de la vivienda del ex cónyuge e hijos y las pensiones de alimentos.

- Declarar como vivienda habitual los párquings o trasteros adquiridos con ella.

- Deducciones por maternidad, por descendiente o ascendiente discapacitado, familia numerosa, donaciones…

- Asignar bien las rentas en caso de cotitularidad, usufructos, etc…

- Deducción por vivienda habitual para las viviendas compradas antes del 2013.

- La deducción por alquiler de vivienda habitual para contratos anteriores al 2015.

- Las deducciones autonómicas a las que pueda tener derecho, p.ej. para mayores.

- Pagos de cuotas de colegios o sindicatos.

Y da una pereza…

Aunque, para ser francos, en mi caso eso también tiene otro motivo: dejar que aparezcan todos los errores antes de presentarla.

Como comentaba antes, otros años ha habido problemas con la información que algún broker ha enviado a Hacienda y los que hicieron la declaración rápida luego tuvieron que presentar una declaración rectificada.

Antiguamente, con el programa Padre, este se actualizaba varias veces durante la campaña. Supongo que el motivo de esas actualizaciones debían ser la corrección de errores. Ahora, con el Renta Web, el nuevo programa de ayuda, esas correcciones se hacen a nivel de servidor y no nos enteramos, pero seguro que los que hagan la declaración al final lo harán sobre un aplicativo con menos errores que los que la hagan al principio.

Antes de empezar

Manual práctico sobre la declaración de renta de 2021

Para cualquier duda que pueda surgir lo mejor es dirigirse a este manual. Es muy exhaustivo y debería resolver casi cualquier problema que pueda surgir.

Para dudas adicionales lo mejor es ponerse en contacto con la Agencia Tributaria y, en caso necesario, pedir cita previa para resolverlas.

¿Quién está obligado a presentar la declaración de renta?

En este enlace de la Agencia Tributaria está la lista de condiciones que eximen de la obligación de presentar la declaración de renta. Enumeramos a continuación las más habituales. NO estás obligado a presentar la declaración de renta de 2021 si:

- Rendimientos del trabajo inferiores a:

- 22.000 € si provienen de un único pagador o si provienen de varios pagadores y la suma del segundo y posteriores sea inferior a 1.500 €.

- 14.000 € si provienen de varios pagadores y la suma del segundo y posteriores es superior a 1.500 €.

- 14.000 € si percibes alguna pensión compensatoria del cónyuge o anualidad por alimentos no exenta.

- Rendimientos del capital mobiliario y ganancias patrimoniales (dividendos, intereses, ventas de acciones, etc…) no superan los 1.600 € anuales.

- Rentas inmobiliarias, rendimientos de letras del tesoro y subvenciones para adquisición de viviendas de protección oficial no superan los 1.000 € anuales.

Aquí he recogido las situaciones más habituales en las que no hay obligación de declarar y las que pueden llegar a afectarnos en caso de alcanzar la independencia financiera y no tener ingresos del trabajo, pero la lista de condiciones es más extensa y contempla situaciones menos habituales. Aquí podéis ver quién tiene obligación de declarar.

Importante: hay supuestos que obligan aunque se cumplan los criterios anteriores de exclusión. Son los siguientes:

- Si tienes derecho a deducción por inversión en vivienda habitual.

- Si tienes derecho a deducción por doble imposición internacional, Casi cualquier inversor en divdidendos cumplirá este punto.

- Si has realizado aportaciones a patrimonios protegidos de las personas con discapacidad, planes de pensiones, planes de previsión asegurados, planes de previsión social empresarial, seguros de dependencia o mutualidades de previsión social que reduzcan la base imponible, cuando ejercites el correspondiente derecho.

En cualquier caso, independientemente de la obligación de declarar, es muy conveniente repasar el borrador y comprobar si tenemos derecho a algún tipo de devolución. Mi abuela por ejemplo no tienen obligación pero desde hace años le sale a devolver. Unos años el importe es ridículo, pero en otros alcanza unos pocos cientos de euros.

El calendario

Puedes consultar el calendario de la campaña de renta del 2020. Las fechas clave para la campaña de renta son:

- El 6 de abril de 2022 comienza la presentación de declaraciones de Renta 2021 y Patrimonio 2021.

- Hasta el 30 de junio se puede modificar y presentar la declaración de Renta 2021 por Internet (renta WEB). La fecha se acorta hasta el 27 de junio si el resultado a ingresar con domiciliación bancaria.

- La presentación por teléfono podrá hacerse a partir del 5 de mayo de 2022, siendo necesaria cita previa.

- La atención presencial en la Agencia Tributaria será a partir del 1 de junio.

Si la presentas fuera de plazo tienes un recargo de entre el 5% y el 20% en función de los meses que hayan pasado: 5% si te has retrasado menos de 3 meses, 10% si no superas los 6 meses, 15% si la presentas antes de que pase un año o 20% si la presentas más de un año después de la fecha límite.

Si no la has presentado pero es la Agencia Tributaria la que te reclama, el recargo será de entre el 50% y el 150% en función del importe, de si ha habido medios fraudulentos y de si ha habido ocultación.

Cómo identificarse

Métodos disponibles

Para utilizar los servicios de la Agencia Tributaria es necesario identificarse con alguno de los método que esta pone a nuestra disposición:

- DNI electrónico.

- Certificado digital.

- Cl@ve PIN.

- Número de referencia.

- Token.

Tienes una explicación detallada de todos ellos en esta página de la Agencia Tributaria. El DNI electrónico y el certificado digital son de sobras conocidos, así que no vale la pena entrar en detalle.

La cl@ve PIN es un sistema de identificación, autentificación y firma electrónica que usan los organismos de la Administración que están integrados en este sistema, entre ellos la Agencia Tributaria.

La referencia del expediente de renta, que no es más que un numerito que puedes solicitar y que te da acceso a tu expediente. Lo revisaremos en profundidad en el próximo punto.

El token es una clave temporal para actuar en nombre propio o en nombre de terceros a través del canal telefónico.

La referencia del expediente de renta

Al realizar la declaración de renta conjunta (o si quieres valorar si te interesa más presentarla individualmente o conjunta) piden el número de referencia del expediente de renta de 2018 del cónyuge o la cl@ve PIN, para garantizar que tu cónyuge te autoriza a hacer la declaración conjunta.

Si ya los utilizaste el último año es posible que no te pida validar de nuevo, pero mejor tener todo lo necesario antes de empezar. No disponer de la referencia a media declaración acaba suponiendo una molestia en el caso de que la identificación sea con certificado.

La razón es que el navegador suele memorizar el certificado que estás utilizando y si, a media declaración, necesitas el número de referencia de tu pareja tendrás que identificarte con su certificado y eso implicará reiniciar el navegador. A mi me ha pasado, así que explicaré cómo hacerlo antes de empezar.

En esta página te explica cómo solicitarla con el método de identificación que nos resulte más cómodo. Una vez identificados te dan el número de referencia de Renta al momento y se puede imprimir como pdf.

La información fiscal

Una vez sabemos si tenemos o no que presentar la declaración, tenemos que buscar la información necesaria para hacerlo. ¿De donde la obtenemos?

En principio, las fuentes más fiables son nuestra empresa, nuestros brokers, nuestros bancos, la seguridad social, las empresas a las que hayamos facturado algún tipo de actividad económica, etc… Es decir, todas aquellas entidades con las que hemos tenido algún tipo de relación que ha generado rentas.

Afortunadamente, la mayoría de estas entidades informan de estas actividades a la Agencia Tributaria y esta ya dispone de la información Eso sí, siempre es responsabilidad nuestra verificar que la información que incluimos en la declaración de renta es correcta. Así que siempre es una buena idea cotejar los datos que tiene la Agencia Tributaria con los que nos envían todas estas entidades.

Para consultar estos datos fiscales, debemos ir a esta página de la declaración de renta de 2020 y seleccionar la opción «Datos fiscales»:

Para acceder a los datos fiscales tendremos que identificarnos con cualquiera de los métodos que pone a nuestra disposición la Agencia Tributaria, que son el certificado digital, el DNI electrónico, lacl@ve PIN o el número de referencia. Una vez identificados, te pide que confirmes tu domicilio fiscal y finalmente aparecerá una pantalla con toda nuestra información fiscal.

Una de las cosas que más preocupan a muchos lectores son las facilidades o dificultades que nos dan los brokers a la hora de cumplir con nuestras responsabilidades fiscales. En la tabla adjunta tenéis la lista de brokers más habituales y su comportamiento respecto a informar o no a la Agencia Tributaria del pago de dividendos y de las ventas.

Me gustaría que me ayudases a completar esta tabla con el comportamiento de vuestros brokers en este aspecto. Si no están en la lista o si crees que vale la pena incluir algún aspecto adicional, coméntalo y lo añadiré. La idea es construir entre todos una lista exhaustiva de los brokers más habituales con el tipo de información que proporcionan a Hacienda, cosa que nos dará una idea de lo que nos harán trabajar cuando llega la campaña de la renta.

Aspectos importantes en la declaración de renta de 2021

Empezaremos haciendo un recorrido por los aspectos a tener en cuenta al presentar la declaración. Esto tiene un doble objetivo. Por un lado, que no se nos olvide nada importante al cumplimentarla, y por el otro, que seamos más conscientes de cómo afectan nuestros rendimientos del trabajo y del ahorro al Impuesto sobre la Renta de las Personas Físicas. Entender lo que me cobran hoy me servirá para optimizar lo que me cobrarán mañana. Será un recorrido rápido y sin profundizar. Si algún aspecto despierta un especial interés, podemos volver sobre él en los comentarios. Aprovecho para recordar que no soy un experto en fiscalidad (bueno, ni en fiscalidad ni en casi nada) y que lo que explicaremos aquí serán pinceladas para entender a grandes rasgos cómo funciona el impuesto.

Mínimos personales y familiares

Estos mínimos son los importes exentos de tributación para cada contribuyente. Son los importes que La Administración considera imprescindibles para vivir y, por lo tanto, no cobra impuestos sobre esa cantidad. Podéis encontrar el detalle en este enlace de la Agencia Tributaria, pero el resumen es:

- Mínimo personal: 5.550 €, 6700 € para los mayores de 65 años y 8100 € para los mayores de 75 años.

- Mínimo por descendientes: 2400 € para el primer hijo, 2700 € para el segundo, 4000 € para el tercero y 4500 € para los siguientes.

- Mínimo por ascendientes: 1150 € para mayores de 65 años y 2550 € para mayores de 75 años.

- Mínimo por discapacidad: depende de la edad y grado de discapacidad. Por ejemplo para una discapacidad de entre el 33% y el 65% son 3.000 €.

Escala general

En esta página de la Agencia tributaria puedes ver la escala general. La base general se calcula, a grandes rasgos, sumando las rentas del trabajo, las del capital inmobiliario (alquileres) y los rendimientos de actividades económicas. Hay algunos conceptos más, pero los más importantes son estos.

Luego hay que restarles una serie de deducciones como hacer la declaración conjunta, aportaciones a sistemas de previsión (planes de pensiones, por ejemplo), pensiones compensatorias al cónyuge, etc… Al importe resultante hay que aplicarle el coeficiente que corresponda según la escala, que tiene una parte estatal y una parte autonómica, que depende de cada comunidad autónoma.

Escala del ahorro

La base del ahorro se calcula sumando intereses de depósitos y cuentas, dividendos, ventas de acciones, bonos, obligaciones. etc…. Después de aplicar las deducciones hay que aplicarle el coeficiente según la escala, y también tiene una una parte estatal y una parte autonómica, que depende de cada comunidad autónoma.

Cálculo de las cuotas íntegras

La cuota íntegra estatal general, estatal del ahorro, autonómica general y autonómica del ahorro se calculan de la misma manera: aplicando para cada tramo el tipo que marque la escala correspondiente, restándole el mínimo personal y familiar y restándole las deducciones.

Los mínimos personales y familiares se restan primero de la cuota general y si queda algo de la del ahorro.

Si un tramo finaliza en 12.450 € el tipo aplicable es el 9.5% y a partir de ese importe se aplica un 12%. Por ejemplo, para un importe de 15.000 € se aplicaría el 9.5% a los primeros 12.450 € y el 12% a los 2.550 € restantes.

La cuota íntegra estatal se calcula sumando las cuotas íntegras estatal general y estatal del ahorro. De la misma manera, la cuota íntegra autonómica se calcula sumando las cuotas autonómicas general y del autonómica del ahorro.

Sobre estas dos cuotas, como decíamos, hay que restar las deducciones según estas reglas: las deducciones estatales se restan en un 50% de la cuota íntegra estatal y en un 50% de la cuota íntegra autonómica.

Las deducciones autonómicas se restan de la cuota íntegra autonómica. La deducción en ningún caso puede resultar en un importe negativo y, si queda algún importe pendiente de deducir, no se puede trasladar a las declaraciones de ejercicios posteriores. Es importante revisar todas las posibles deducciones que podemos aplicar por dos motivos. El primero, no pagar más de la cuenta y, el segundo, para entender cómo funciona y prepararnos para la declaración del año siguiente. Las deducciones más habituales son:

- Hipoteca sobre vivienda habitual para viviendas compradas antes de enero de 2013.

- Gastos en actividades económicas.

- Alquiler de vivienda habitual si el contrato es anterior a enero de 2015.

- Doble imposición internacional.

- Maternidad.

- Familia numerosa.

- Personas con discapacidad a cargo.

- Reducciones del 20% en los rendimientos netos de los autónomos que empezaron su actividad económica en 2018 y que cumplan algunos requisitos adicionales.

¿Declaración conjunta o la individual?

Lo recomendable es comprobar ambas modalidades, ya que el Renta Web lo hace de manera automática si informas la referencia del expediente del cónyuge pero, en general es más beneficiosa la conjunta si uno de los cónyuges no recibe ingresos o son inferiores a 3.400 €.

En el caso de que las dos personas de la pareja trabajen y superen los 3.400 € será más favorable hacer la declaración de manera individual.

Cumplimentar la declaración de renta

En este punto ya estaremos en disposición de empezar el proceso. Iniciaremos el proceso pulsando en «Servicio tramitación borrador / declaración». Como hemos dicho antes, si nos hemos identificado anteriormente el navegador lo recuerda y sólo te permite trabajar con ese expediente, pero si hemos reiniciado el navegador (por ejemplo, si nos hemos quedado en este punto el día anterior y hoy lo retomamos) nos volverá a pedir que nos identifiquemos.

Una vez identificados mediante alguno de los métodos que hemos comentado antes, se nos presentará el menú con las opciones disponibles. Iniciaremos el trámite escogiendo la opción que nos interesa: «Servicio tramitación de borrador / declaración (Renta WEB)«.

A continuación iré comentando los apartados que me parecen más relevante.

No he actualizado algunas pantallas porque la información es la misma y sólo cambia el año de la declaración.

Cambios en datos personales

Este punto es muy obvio, pero no por ello menos importante. Igual cambiaste de domicilio o tuviste un hijo a principios de año. Ya ha pasado mucho tiempo y es fácil olvidarse, no porque sea poco importante sino porque ya ha pasado mucho tiempo y lo has incorporado a tu realidad.

Por eso es importante remarcar que hay algunos cambios personales, como el cambio de domicilio, el estado civil o el nacimiento de hijos que deben incorporarse a la declaración. Seguro que los que confirman el borrador sin perder mucho tiempo se lo han dejado alguna vez…

Mínimo por ascendientes dependientes

Es una situación bastante habitual: nuestros mayores acaban viviendo con nosotros, por lo menos una parte del año y, llegado el momento de presentar la declaración de renta, nos preguntamos cuál es la mejor opción. Mi abuela, por ejemplo, tiene más de 65 años (evidentemente) y tiene un grado de minusvalía superior al 33%. Esos son dos de los requisitos para poder aplicar el mínimo por ascendiente. Los otros tres son:

- Que no tengan rentas anuales, excluidas las exentas, superiores a 8.000 €. Aquí es importante que para ver si se superan estos 8.000 € se debe incluir el gasto deducible de 2.000 € del artículo 19.2 f de la Ley de IRPF en concepto de «Otros gastos».

- Que conviva con el contribuyente, al menos, la mitad del período impositivo.

- Que el ascendiente no presente declaración del IRPF con rentas superiores a 1.800 €.

Mínimo por descendientes y declaración de menores

En la misma línea, es importante reflejar correctamente la situación familiar. No os olvidéis poner, como casi me pasa a mi el año pasado, a vuestros vástagos, que desgravan. Aquí tenéis los requisitos y aquí las cuantías aplicables.

El resumen es que podrás incluirlos en tu declaración y desgravar por ellos si ingresan menos de 8.000 € pero, además, si ingresan menos de 1.800 €, podrán además presentar su propia declaración.

Sé que parece un poco ridículo, pero no lo es tanto. Un niño pequeño, que tenga por ejemplo 4.000 € o 5.000 € en acciones de los regalos que le han ido haciendo los abuelos y los padres, puede generar plusvalías importantes al vender alguna posición. Y a veces no es decisión «voluntaria». Una OPA por ejemplo puede forzarte a vender. Si a eso le sumamos los dividendos que vaya cobrando…

En estos casos, al estar por debajo del mínimo personal le devolverán esas retenciones y, al no superar los 1.800 € de ingresos, podrás también incluirlo en vuestra declaración para que os apliquen el mínimo por descendiente.

Todo esto queda confirmado con la consulta vinculante V1628-12 del 27/7/12 sobre la aplicación del mínimo por descendientes, que puedes buscar aquí.

Imputación de viviendas en la declaración de renta y usufructo

Esto es importante especialmente cuando hay herencias de inmuebles y es muy interesante preverlo fiscalmente. No es lo mismo que herede el inmueble en su totalidad el que más ingresos tiene de la familia, que que lo herede el que menos ingresos tiene, que que la nuda propiedad la herede uno y el usufructo otro.

Estas situaciones son muy diferentes a efectos de impuesto de la renta e impuesto del patrimonio, así que no está de más tenerlas en cuenta a la hora de preparar los testamentos familiares.

Los diferentes tipos de propiedad a efectos de renta (usufructo y propiedad) muchas veces no quedan bien reflejados en los datos fiscales. Es relativamente habitual que una vivienda aparezca en tus datos fiscales de la renta aunque no tengas el usufructo y, por lo tanto, no te correspondan las rentas obtenidas.

Es una dato conocido de sobra, pero creo que vale la pena comentar en este apartado de imputación de viviendas que la vivienda habitual no tributa: hay que informarla pero no tiene una renta imputada.

También hay usufructo de bienes mobiliarios (depósitos, cuentas, fondos, acciones, etc…) pero no profundizo en este caso porque normalmente las entidades financieras aplican la titularidad indicada en la aceptación de herencia con lo que los rendimientos se suelen asignar correctamente al usufructuario.

El usufructo, sea aplicado a viviendas o a otros tipos de bienes, sea como resultado de una herencia o por decisión en vida, es un instrumento muy potente que se puede utilizar de muchas maneras. Ya lo hemos comentado alguna otra vez, como por ejemplo en este artículo sobre la donación temporal del usufructo de acciones.

Imputación de los alquileres cobrado en la declaración de renta

El que viva de alquiler, lamentablemente ya no podrá desgravar por este concepto, ya que estas deducciones se eliminaron con la reforma fiscal que entró en vigor el uno de enero de 2015. Si nos vamos al otro lado, el del arrendador, se ha igualado la tributación y no hay tratamientos especiales en el caso de que el inquilino tenga menos de 30 años, en cuyo caso antes no se tributaba y ahora sí. Para pagar lo menos posible, lo más importante es tener identificado todo las reducciones que se pueden aplicar sobre el importe bruto cobrado.

Mucha gente no sabe que hay muchos gastos que se pueden imputar para reducir la tributación del alquiler y, para los que lo saben, siempre va bien hacer un recordatorio. Si tenéis rentas de alquiler, echadle un ojo a este post de Impuestos e Independencia Financiera, porque explica cómo reducir los impuestos sobre este ingreso pasivo. Yo particularmente no conocía la amortización del 3% sobre el inmueble y del 10% sobre el mobiliario. Reducir los ingresos pasivos en el 3% del valor del inmueble, descontando el valor del suelo, se traduce en un ahorro fiscal bastante interesante. Si sólo ponemos el importe total del alquiler acabaremos tributando sobre el 40% de ese importe (deducción del 60%) si la finalidad era para vivienda, pero podemos reducir notablemente el importe íntegro si tenemos en cuenta:

- IBI

- Seguro de hogar y de impagos

- Comunidad y derramas

- Gastos de reparación y conservación

- Gastos de formalización del contrato y defensa jurídica en caso de impagos o litigios con el arrendatario.

- Cuotas de asesoría o gestión del alquiler.

- Amortización del 3% del inmueble excluyendo el valor del suelo, y el 10% del mobiliario

Son muchas cosas y es fácil olvidar alguna. Y lo digo por experiencia. Olvidarlas no es demasiado importante, porque hay cuatro años para deducir estos gastos, pero cuanto antes los utilicemos mejor. Imaginemos, por ejemplo, que el año siguiente no tenemos el piso alquilado… Una última recomendación: sólo incluid los gastos que podáis justificar con facturas o recibos.

Deducciones

Este es uno de los motivos por el que prefería hacer la declaración con el programa de ayuda que utilizar el borrador. En el primer caso lo revisaba todo a medida que lo cumplimentaba y en el segundo tenía un «Confirmar borrador» que me metía prisas 🙂

El hecho de haber olvidado alguna deducción me ha hecho un poco más previsor y tengo dos reglas que no me salto. La primera es no enviar ninguna declaración hasta que no las he cumplimentado todas. De esta manera voy revisando las que ya tengo hechas a medida que hago las que me faltan y es más difícil que me olvide nada.

Y la segunda es apuntar antes de empezar todo lo que tengo que declarar y todos los conceptos en los que puedo deducir algún importe. Las más habituales son:

- Aportaciones a planes de pensiones

- Compensar las plusvalías obtenidas y los dividendos cobrados con las minusvalías que han aflorado.

- Deducción por doble imposición internacional

- Deducción por primera vivienda si la compra es anterior al uno de enero de 2013.

- Imputar todos los gastos del alquiler que reducen el importe íntegro,

- No olvidarte de ningún hijo 🙂

- Revisar si tienes importes pendientes de deducir de los cuatro años anteriores.

Aunque la declaración de los dividendos es un aspecto sencillo de la declaración de renta, siempre hay dudas respecto a si los importes que se deben informar son brutos, reducidos (restando los gastos), brutos menos la retención en origen o netos (descontando la retención en origen y la española). Así que vale la pena dedicar un artículo para explicarlo lo mejor que podamos.

¿Cómo declarar los dividendos?

La declaración de los dividendos tiene dos partes. Por un lado hay que declarar el ingreso en los rendimientos del capital mobiliario y por el otro hay que rellenar el apartado de deducciones por doble imposición, en el caso de se trate de dividendos de empresas extranjeras.

Los importes de los dividendos hay que indicarlos en euros. Si tu broker te los da en otra divisa, hay que aplicar el cambio oficial del día de pago.

Dividendos en efectivo

Declarar los dividendos

Para declarar los ingresos de dividendos hay que ir a la casilla 029:

Al pulsar en el botón de edición se abrirá este diálogo, en el que habrá que introducir los dividendos. Se puede hacer dividendo a dividendo o sólo poner el total:

Lo que hay que poner en cada casilla es:

- Ingresos íntegros: valor total del dividendo bruto obtenido en origen.

- Retenciones: valor total de las retenciones realizadas en destino (España).

- Gastos de administración y depósito.

Recuperación de la doble imposición internacional

Hasta este punto, hemos cumplimentado el importe íntegro de los dividendos, los gastos de administración y lo que nos han retenido en España, pero no hemos informado del importe retenido en origen. Es decir:

- En Estados Unidos, donde retienen el 15% si se ha tramitado el W 8BEN, nos lo devolverán íntegramente

- En Holanda retienen el 15%, con lo que nos devolverán el 15%.

- En Reino Unido no retienen nada. Por lo tanto, no hay que ponerlo porque no hay doble imposición, ni el importe del dividendo ni la retención.

- En Suiza retienen el 35%, pero sólo podremos poner el 15%. Esto pasará con la mayoría de países (Francia, Alemania, Italia, etc…): la retención es mayor al 15% pero el convenio marca el 15%, con lo cual sólo podemos especificar ese 15%.

Bueno, realmente no devolverán el 15%. Esto es así por dos razones:

- El 19% que retienen en España es sobre el importe bruto menos la retención en origen. Si realmente te corresponde tributar al 19% (porque no superas los 6.000 € que marcan el cambio de tramo de tributación) y te devolviesen el 15%, habrías tributado menos que por una empresa española. Y eso no tiene sentido, así que teóricamente el programa ajusta lo que te devuelven para que tributes exactamente el 19%.

- Como mucho te devolverán el Tipo Medio Efectivo (TEM) aplicado sobre las rentas en el extranjero. El TEM es es el porcentaje que pagamos sobre la cantidad total de las rentas del ahorro. Tiene un cierto sentido: no nos devolverán más de lo que pagamos en España, para que la Hacienda española no le cueste dinero que tú inviertas en el extranjero. Todo esto está fantásticamente explicado en este artículo de InvertirEnDividendos. Más adelante quiero profundizar en este tema y actualizar el artículo sobre la doble imposición.

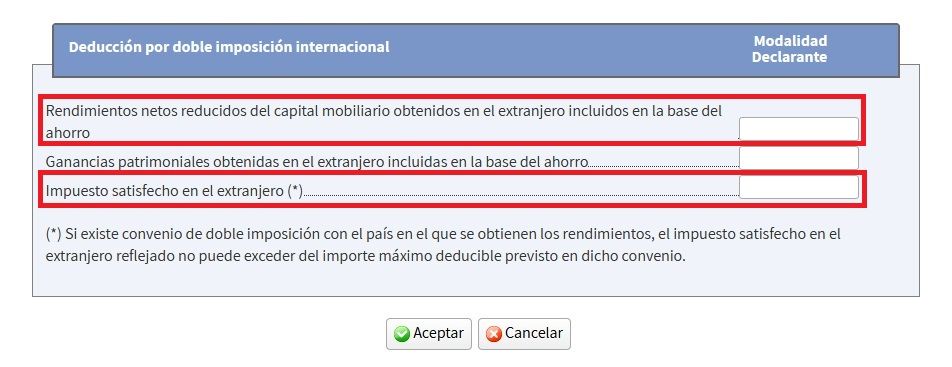

Para especificar la doble imposición hay que ir a la casilla 588. Pero antes hay que remarcar que sólo se puede incluir en esa casilla las retenciones si ha habido doble imposición realmente. Es decir, si te han retenido en origen, porque la parte de España, independientemente de que te hayan retenido algo o no, la tendrán en cuenta y la contabilizarán a partir del importe bruto de tus dividendos que habrás indicado en la casilla 029:

Lo que hay que poner en cada casilla es:

- Rendimientos netos reducidos del capital mobiliario obtenidos en la base del ahorro.Ingresos íntegros: en esta casilla se debe poner el valor total del dividendo bruto obtenido en origen, pero sólo para aquellas empresas en las que hemos tenido retención en origen. Con importe bruto del dividendo nos referimos a dividendo sin ninguna retención ni en origen ni en España.

- Impuesto satisfecho en el extranjero: suma de todas las retenciones en el extranjero con el tope que marque el convenido de doble imposición para cada país, tal y cómo se indica en la nota a pie de diálogo.

Es importante remarcar que los impuestos satisfechos en el extranjero están topados para cada dividendo por el porcentaje que marca el convenio de doble imposición con cada país. Esto significa que puedes poner la suma de todos las retenciones en origen y, como el programa de ayuda de la declaración de renta actualmente no comprueba de donde es cada dividendo, es posible que te lo devuelvan todo. Pero hay que tener claro que lo correcto es que si una retención es del 30% y el convenio marca un máximo del 15%, sólo indiques en esa casilla el 15%.

El caso de los brokers extranjeros

En los brokers españoles o, en general, los que informan a la Agencia Tributaria, como pueden ser Selfbank, Clicktrade o ING, aplican tanto la retención en España como en el extranjero y en los extractos de los pagos de dividendos están detalladas la retención en origen y la de España.

Los brokers extranjeros no informan a la Agencia Tributaria de los dividendos pagados y no practican la retención en España, sino sólo la retención en origen. Hablamos de DeGiro, Interactive Brokers, ActivoTrade PRO, etc.

En algunos extractos no queda claro si la retención corresponde a la retención en origen o en España, porque sólo pone «retención», pero se puede comprobar fácilmente que coincide con la retención teórica en origen.

Por lo tanto, en este caso, en la casilla 029 hay que poner:

- Ingresos íntegros: valor total del dividendo bruto obtenido en origen.

- Retenciones: 0

- Gastos de administración y depósito.

Y en la casilla 588, sólo para valores que han sido gravados en el extranjero:

- Ingresos íntegros: valor total del dividendo bruto obtenido en origen.

- Impuesto satisfecho en el extranjero: suma de todas las retenciones con el tope que marque el convenido de doble imposición para cada país.

Scrip dividend, dividendo flexible, dividendo opción…

En este caso dependerá de la opción que hayas escogido.

Vender a mercado

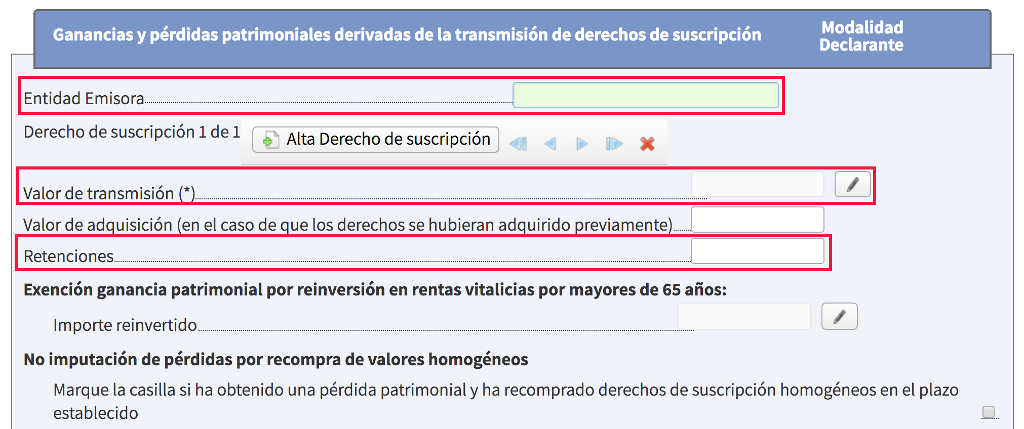

El importe obtenido tributará como ganancia patrimonial con retención a cuenta. Se pone en la casilla 0328, previa alta de cada una de las entidades emisoras de los derechos.

Al clicar en ella se abre este diálogo, en el que puedes detallar la empresa, el importe de la venta de derechos y la retención aplicada:

Dividendo en acciones o dividendo en especie

Las acciones recibidas no tributan en renta hasta que se venden. El precio de adquisición si se acabasen vendiendo sería el resultado de repartir el coste total entre el número total de acciones.

Si sobrasen derechos que se acaban vendiendo a mercado, se deberían declarar en la casilla 325, como veíamos antes.

Dividendo en efectivo

Es decir, vender los derechos a la empresa al precio fijo que esta ha marcado en las condiciones de la ampliación, no a mercado. El importe obtenido se considera un dividendo a todos los efectos y se debe incluir en casilla 029, como veíamos antes.

¿Cómo declarar las ventas de acciones?

Respecto a la venta de acciones, lo primero a resaltar es que los brokers ofrecen los datos de diferentes maneras: unos incluyen la comisión de venta en los datos fiscales y otros no la incluyen, así que revisa qué hace el tuyo y refléjalo correctamente en el RentaWeb.

Si te gustaría hacer esta tarea de manera sencilla, automatizada y sin error, recuerda que Autodeclaro también te ayuda en la declaración de renta y que los patronos de Cazadividendos tienen condiciones especiales en la contratación.

Veamos los aspectos más destacables al declarar una venta de acciones.

Venta de acciones

Las plusvalías o minusvalías de la venta de acciones para cada entidad emisora (empresa) se detallan en la casilla 0328 del apartado “F2 Ganancias y pérdidas patrimoniales derivadas de transmisiones de acciones o participaciones negociadas en mercados oficiales”. Cuando se haya rellenado la primera entidad emisora, se habilitará el botón de la parte superior del formulario (Alta Entidad Emisora) para dar de alta la segunda y poder rellenar sus transmisiones también en la casilla 0328.

Al clicar en ella se abre este diálogo:

Como entidad emisora hay que poner la empresa de la que tenemos acciones.

Al especificar valor de adquisición y de transmisión, es importante tener siempre presente que el valor de adquisición se hace siempre en base al criterio FIFO, independientemente de en qué broker estén las acciones. Es decir, si tenemos acciones de un mismo valor en dos brokers, las que se venden de cara a la Agencia Tributaria siempre son las más antiguas independientemente de qué acciones estemos vendiendo realmente. En este artículo está explicado con más detalle el tratamiento fiscal para las ventas de acciones en otras divisas.

En el valor de adquisición y de transmisión hay que incluir las comisiones. Es decir, son los gastos totales en la compra y los ingresos totales en la venta, incluyendo en ambos casos las comisiones. En valor de adquisición hay que sumar las comisiones de compra y cambio (si procede) y en el valor de transmisión hay que restar las comisiones de venta y cambio (si procede).

Y por supuesto, ten en cuenta las situaciones poco habituales. Por ejemplo, si declaras una venta de una empresa que apareció como resultado de una escisión empresarial, lee este artículo para entender cómo se declara el valor de adquisición. En el caso de que hayan opado una de tus empresas, recuerda que a efectos fiscales es exactamente igual que una venta.

Valores homogéneos

En el caso de que hayamos comprado acciones de un valor homogéneo en los dos meses anteriores o posteriores a la venta hay que marcar la casilla de «no imputación de pérdidas por recompras de valores homogéneos». Eso en el caso de empresas españolas y europeas. Para empresas de fuera de la Unión Europea el periodo es de un año. Por valores homogéneos se entienden diferentes representaciones del mismo valor. Por ejemplo, acciones de la misma empresa, o la misma empresa cotizando en otro mercado.

Los ADRs y las acciones que representan no se consideran valores homogéneos, tal y como se explica en la consulta tributaria nº V0082-17 de 19 de enero de 2017 a la Dirección General de Tributos.

Si las acciones se venden con una titularidad y se compran con otra, tampoco son valores homogéneos, tal y como está recogido en la consulta general 0577-04 de la Dirección General de Tributos:

«(…) un mismo contribuyente puede ser titular único de las acciones o puede compartir la titularidad con otras personas. Teniendo en cuenta que la titularidad exclusiva y la cotitularidad dan lugar a la existencia de dos realidades patrimoniales diferentes, no cabe considerar como valores homogéneos los suscritos por un mismo contribuyente como titular único o en cotitularidad con otra u otras personas.»

Imaginemos un matrimonio en separación de bienes, por ejemplo, y que uno de los cónyuges vende un valor y el otro lo compra antes de los dos meses. O que un hijo vende acciones de una determinada empresa y el padre compra acciones de la misma empresa antes de dos meses.

Marcar esa casilla hará que no se puedan compensar las minusvalías (en el caso de de que ese movimiento haya generado minusvalías) con otras plusvalías del mismo ejercicio. La idea de esta casilla es evitar que vendas una acción que ha caído, aflorando minusvalías que sirvan para compensar plusvalías, y volverlas a comprar inmediatamente para aprovechar la subida.

Estas minusvalías no servirán para compensar plusvalías del mismo ejercicio, pero servirán en futuros ejercicios para compensar plusvalías, siempre que se cierre la operación.

Es importante destacar que la Agencia Tributaria no te recordará esta minusvalía pendiente de compensar en futuros años, así que cada año debes comprobar en las declaraciones de años anteriores si tienes alguna minusvalía pendiente que ya puedas imputar. Lo mejor, por lo tanto, es apuntarse las minusvalías que no has podido compensar por tratarse de valores homogéneos.

¿Cómo se compensa?

En principio se compensan las plusvalías generadas con las minusvalías de este año. Si quedan rendimientos pendientes de compensar se usarán los cuatro años anteriores, por orden de antigüedad para consumir las minusvalías más antiguas antes.

Si después de hacer esta operación, quedan minusvalías, es decir, si había más minusvalías que plusvalías, el remanente se puede utilizar para compensar hasta el 25% de los rendimientos mobiliarios: intereses, dividendos, etc…

Minusvalías pendientes de compensar

¿Qué ocurre si después de compensar plusvalías y rendimientos del capital mobiliario con minusvalías de este año y los cuatro años anteriores nos «sobran» minusvalías? Pues que podremos utilizarlas en años posteriores para compensar plusvalías de esos años.

La regla dice que las minusvalías de este año que no hayas compensado las podrás utilizar en los cuatro próximos ejercicios.

Recordemos la declaración del año pasado. Tenía este aspecto. En las casillas marcadas en rojo quedaron los importes que podemos utilizar para compensar este año.

Esos importes deberían haberse trasladado a la declaración de 2020: (casillas 1246, 1248, 1251 y 1254). Los importes pendientes para el ejercicio 2021 deberían quedar en las casillas 1263, 1266, 1269 y 1270.

El mismo tratamiento se da a los rendimientos del capital mobiliario pendientes de compensar en los ejercicios siguientes más adelante. No entraremos en detalle porque es exactamente lo mismo.

En la campaña de renta de 2019 la Agencia Tributaria incluye en los datos fiscales las minusvalías pendientes de compensar para que las podamos utilizar al hacer la declaración de renta de 2019, así que es de esperar que en 2020 haga lo mismo.

En cualquier caso, es bueno que recordemos comprobar que el importe que nos dice la Agencia Tributaria coincide realmente con los que quedan pendientes tras este ejercicio.

Aportar información adicional a la declaración

Finalmente, destacar que tienes la posibilidad de aportar información a tu expediente de la declaración de renta a través de este enlace de la AEAT. Hay contribuyentes que prefieren hacerlo al presentar la declaración y así facilitan el trabajo en caso de revisión.

Comunidad

Llega el momento de la comunidad. Esta guía para hacer la declaración de renta orientada al inversor de largo plazo será mucho más útil si la complementas con todas tus dudas y aportaciones.

Usa el hilo del foro habilitado para plantear tus dudas relacionadas con la declaración

¡Que tengas buena caza!

Y si quieres saber más…

Si quieres saber más sobre impuestos lee esta página. Y si prefieres entrar en profundidad en algún aspecto concreto aquí tienes los artículos dedicados a ellos.